Trái phiếu chuyển đổi (CONVERTIBLE BOND – CVS) là một loại trái phiếu có khả năng chuyển đổi thành cổ phiếu công ty theo một tỉ lệ công bố trước và vào một khoảng thời gian xác định trước. Thông thường bao giờ người phát hành trái phiếu chuyển đổi cũng dành cho người mua quyền quyết định có chuyển đổi sang cổ phiếu hay không. Người nắm giữ trái phiếu chuyển đổi có quyền không chuyển sang cổ phiếu nếu tại thời điểm chuyển đổi, công ty làm ăn không tốt.

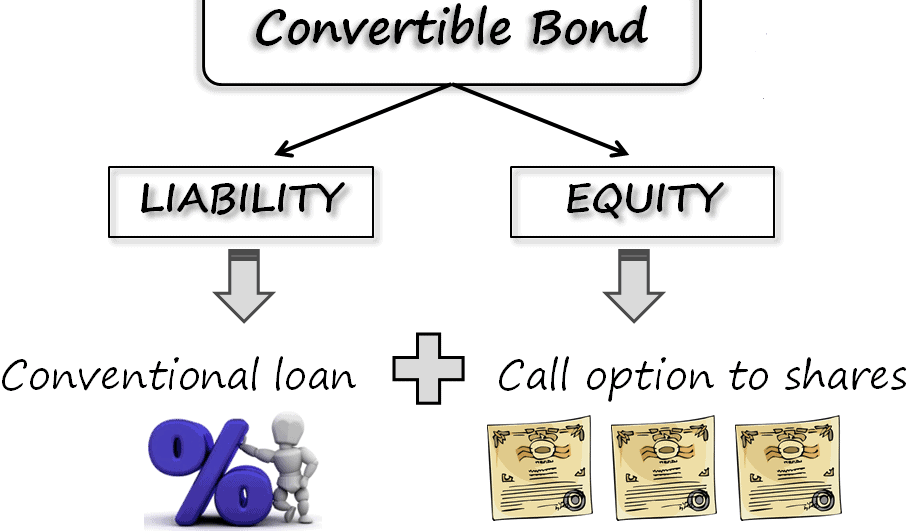

Trái phiếu chuyển đổi (CONVERTIBLE BOND – CVS) có thể được coi là sự kết hợp giữa một trái phiếu thường và một quyền chọn mua cổ phiếu. Thông thường, trái phiếu loại này có tỉ suất trái tức tương đối thấp so với các loại trái phiếu khác, song bù lại, nó hứa hẹn đem lại cho nhà đầu tư lợi nhuận lớn hơn từ khả năng mua được cổ phiếu với mức giá ưu đãi trong tương lai. Quyền chọn mua cổ phiếu chính là giá trị gia tăng của loại trái phiếu này, khiến nó trở thành một mặt hàng rất hấp dẫn đối với các nhà đầu tư. Nhiều khi, công ty chưa phát hành cổ phiếu, nhưng trái phiếu chuyển đổi của nó đã trở thành một mặt hàng được giới đầu tư săn lùng gắt gao, đặc biệt là trong trường hợp các cổ phiếu “bluechip” tương lai. Từ góc độ của công ty phát hành, lợi ích chủ yếu của việc huy động vốn từ trái phiếu chuyển đổi (CONVERTIBLE BOND – CVS) là việc giảm được lãi suất đi vay.

Phát hành trái phiếu chuyển đổi (CONVERTIBLE BOND – CVS) là một cách giúp công ty tránh việc nhà đầu tư nhìn nhận các hành động của mình theo chiều hướng tiêu cực. Ví dụ, một công ty đã niêm yết, chọn cách tăng vốn thông qua việc phát hành thêm cổ phiếu. Thị trường thường nhìn nhận việc này như một tín hiệu cho thấy giá cổ phiếu của công ty đang được định giá quá cao. Để tránh ấn tượng xấu này, công ty sẽ phát hành trái phiếu chuyển đổi mà những người nắm giữ có thể chuyển sang cổ phiếu nếu công ty làm ăn tốt.

==> xem thêm: phát hành trái phiếu , tư vấn chào bán chứng khoán , tư vấn thoái vốn , đăng ký niêm yết upcom